2020-06-30

2019年8月中环发布210mm尺寸大硅片,下半年光伏产业对于大硅片尺寸的产品的推出普遍认为还需要验证期。但从2020年起,终端大硅片尺寸的组件产品密集出台。采用210mm尺寸的组件率先推出,2019年12月东方日升推出首款采用210mm硅片的500W+光伏组件产品。2020年3月东方日升的TITAN500W组件率先通过TUV南德检测认证。2020年1月天合光能210mm硅片的500W+组件下线,3月中试线量产。

2020年5月,晶科与晶澳集中发布500W+产品,硅片尺寸在180mm,隆基在近期有望推出500W+产品,硅片尺寸预计为18Xmm。从大硅片尺寸选择看,分成了明显的两个阵营,一体化程度高、硅片产能多的企业选择了与现有硅片产能兼容性更好的18Xmm硅片尺寸,硅片产能较少的组件龙头选择更大的210mm硅片尺寸。大尺寸组件的产品推出和量产时间衔接快,2020年下半年各家大尺寸硅片组件就会进入量产阶段,且各家产能规划都较高。

1.功率迭代加速,组件新技术全面应用

组件功率在2018年PERC电池进入全面普及前,72片组件的单片功率以每年5瓦左右提升的速度进步,组件新工艺虽然各家都有储备,但在实际出货中还是以单晶、扁焊带、4-5主栅、156mm的硅片为主,硅片技术常规单晶和多晶并驾齐驱,单晶渗透率稳步提升。

PERC与单晶结合快速推动了单晶市占率的提升,在单晶PERC完成全面渗透后,短期内电池技术带来的功率提升速度减缓,功率的提升进入物理提效阶段,通过加大硅片尺寸和加大组件版型带动单片组件功率提升。组件用1年时间从300W时代提升至400W时代,再用一年时间将进入500W时代。之前组件技术在技术迭代与降本中进展偏慢,但在大硅片和大功率组件的驱动下得到了更适合的应用场景,各家组件新产品对组件新技术均有全面应用。半片/三分片:半片/三分片组件技术在大尺寸硅片上具备更适合的应用场景,与158mm电池相比,180mm和210mm电池整片面积大幅提升,组件输出电流主要由单片电池面积决定,不切分的情况下输出电流将大幅提升,增加组件热斑及变流器电流失配等潜在风险,从目前主流新产品看,采用210mm硅片的组件产品主要为三分片技术,采用180mm硅片的组件产品主要为半片技术,使大尺寸+大功率组件开路电压与短路电流更为均衡,兼具实用性和安全性。半片/三分片技术具备更低的阴影遮挡损失,组件发电温度低于常规整片组件2-3℃,硅片切分带来组件内部电流减少降低内阻损失,带来5W以上输出功率的提升。

叠焊/高密度封装:随着材料成下降,组件封装成本占比快速增加,在同等封装面积中装入更多的电池片是降本的重要来源。传统组件的电池片之间需要保持2mm的距离,随着焊带技术和焊接工艺的突破,在新一代500W组件产品中主要采用了高密度封装和叠焊两种工艺。高密度封装通过将电池片之间连接区域的焊带压扁,将片间距缩小至0.5mm,提升组件整体效率,同时对于组件的良率和耐受性控制较好,实际使用过程中电池片隐裂和破损风险较小。叠焊技术将电池片之间小部分重叠,可以将组件效率最优化,但对于组件生产工艺和强度控制要求较高,实际使用过程中可能的形变带来的隐裂风险加大。从已发布的产品工艺看,晶科与晶澳的500W+产品使用叠焊工艺,天合则采用高密度焊接工艺。

多主栅+圆形焊带:多主栅技术成熟度,但在156mm硅片的组件中应用率低,主要是提升效率的同时对于发电量的提升不显著。但硅片尺寸变大后,如果依旧采取5BB的设计,电流传输距离会增加,210mm尺寸的硅片横向收集路径会提高30%以上。采用MBB技术降低电池内部电阻且电阻分布均匀,提高电流收集能力,减少CTM损失,电流传输距离缩短减少隐裂导致的功率损失。电学性能提升使组件功率相对5BB设计提升1%~1.5%。圆形焊带提升组件光学利用率,降低电池遮挡面积将更多光线反射到组件表面。圆形焊带的使用,使得入射光无论从哪个角度进入,都能在焊带区域获得约75%的利用率,而传统5BB的平焊带,对入射光的综合利用率在5%以内,圆形焊带的使用带来组件光学利用率的提升,组件功率相比5BB设计提升1%~1.5%。1.2 材料降本趋缓,促进大功率组件发展

光伏硅产业链持续的技术进步和成本下降,带动组件成本稳步下降。但在疫情影响需求的情况下,2020年下半年交付的组件价格已经下降至1.5元/W以下,较年初价格下降20%。从产业链价格看,上游环节的价格下降领先组件价格下降,组件交付价格仍在小幅下降中,但目前上游环节价格已经趋于稳定。上游环节在这波降价后继续降价的空间有限,硅料成本最优企业的毛利率已降至30%以下,行业内能够盈利的产能少于一半,硅片环节继续降价空间预计低于10%,电池价格在4-5月全行业无盈利,目前价格已经企稳回暖。因此组件成本中靠硅产业链的绝对成本下降空间已经有限,目前电池成本在组件成本中占比仅为50%左右,后续组件降本更多需要依赖电池提效和单块组件功率的提升。提效环节,PERC技术已经实现全面渗透,PERC技术本身提效速度趋缓,2020年内新的电池技术路线还不能大规模应用,因此产业链价格的快速下降加速了大尺寸高功率组件产品的推出。

2. 平价时代对LCOE认知提升,大尺寸+高功率组件快速迭代

光伏在全球角度已经大范围进入平价时代,竞价模式逐步成为主导。在以往FIT和PPA模式下,业主对于电站建设成本的考虑较多,而竞价模式主导后,业主对于LCOE的重视程度更高,项目能否中标,项目收益率水平等均与业主对LCOE的测算和对应的申报电价相关。因此从组件设计的角度,也会从更加重点考虑度电成本降低的角度出发。

从各家大尺寸组件设计看,180mm尺寸的版型考虑了现有硅片产能的兼容性,210mm尺寸产业链各环节产能都需要重新建设,但不管哪种尺寸,最终组件的面积和重量都比较一致,主要是考虑了运输和安装环节的兼容性。标准集装箱尺寸为40寸高柜,尺寸为12*2.35*2.69m,门高为2.58m,考虑20箱装箱的2层设计和叉车预留空间等,大尺寸组件的长边应<2390mm,短边<1135mm。各家的500W组件产品基本都尽量贴近这个最优尺寸去设计版型。各家组件龙头企业产品型号顺利推出,在度电成本下降的驱动下预计大尺寸+高功率组件的迭代会较快完成,大尺寸组件将推动电池+组件产能的投资强度在2020年维持较高水平,预计PERC电池产能投放量与2019年基本持平。

3.大尺寸+高功率只是开始,提效降本是行业发展核心

从度电成本下降角度,大尺寸+高功率只是开始,硅片尺寸的变大不是业内核心技术变革,只是在光伏产业链价格大幅下降,组件封装成本占比提升,行业进入评价其更注重LCOE的情况下加速了技术演进。从各龙头组件企业规划看,明年大尺寸组件产品就会加速量产,且考虑到运输和安装的最优尺寸,尺寸方面继续提升的空间不大,因此预计组件尺寸变化会在1-2年内全面落地。光伏硅产业链价格在本轮下跌后短期内大幅降低的可能性较低,组件封装材料价格都比较稳定,且在双面双玻趋势下,玻璃和胶膜的单位成本还有所提升,因此单块组件绝对成本在未来1 -2年内继续大幅下降可能性较低,在组件绝对成本下降具有难度的情况下,通过电池提效和双面率提升来实现度电成本下降将成为后续光伏降本的最核心因素。

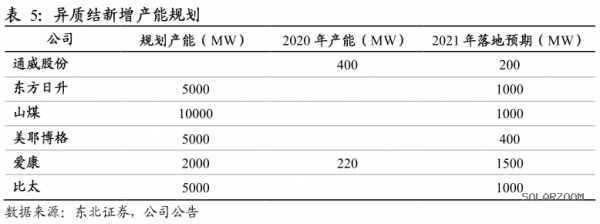

从电池技术路线变迁角度,我们认为异质结商业化的路径已经拉开大幕,2021年起异质结电池有望进入量产期。在效率提升空间、发电量、衰减等方面异质结都是现有电池技术中表现非常突出的,随着设备国产化和材料国产化,异质结电池成本将进入快速下降期。异质结量产的核心首先在于设备国产化,进口异质结设备整线的初始投资在7-8亿/GW,较PERC产线高出3倍,电池企业投资回收期拉长。国内各家设备企业在异质结产线核心设备PECVD环节研发进度较快,在2020年底前样机预计能够推出,预计PECVD环节单GW投资能够降至3亿元以内,合计异质结设备单GW投资降至5亿元左右,较进口整线设备下降近50%。

根据我们测算,异质结组件价格较PERC组件价格高0.3元/W以内时,终端电站的度电成本就能达到一致。目前PERC环电池非硅成本在0.2元/W左右,异质结电池非硅成本预计在0.5元/W左右,其中银浆成本在0.2元/W左右,较PERC高0.1元/W以上。在电池多主栅技术和组件焊接技术方面的提升将带动银浆耗量大幅下降。银浆和靶材国产化路径清晰,异质结产线的逐步投产也将推动国产辅料形成规模化产品,成本有持续下降空间。预计2021年异质结电池非硅成本将降低至0.4元/W以内,2021年起异质结电池就将具备一定经济性。随着产业化后产业链降本和效率持续提升,2022年异质结电池非硅成本有望降至:0.3元/W左右,和PERC非硅成本差距缩小至0.15元/W以内,考虑到更高的效率和发电优势,异质结电池较PERC电池具备0.2~0.3元/W的溢价空间,异质结产能的投资回收期将缩短至3年以内,且持续提效的方向和成本下降路线清晰。预计2020年内能看到GW级别的国产设备订单落地,2021年起异质结将进入量产期。国内电池企业对于异质结电池的产能规划逐步清晰,2021年起量产产线落地。设备龙头企业梅耶博格发布公告将筹资1.65亿瑞士法郎,通过建立大规模电池和组件生产基地的方式,从生产设备的供应商转变为技术领先的太阳能电池和组件制造商。

梅耶博格将利用异质结/Smartwirc专利技术生产自用设备,预计新工厂2021年上半年正式投产,一期产能400MW,计划到2022年将电池和组件产能提高至1.4GW和0.8GW。梅耶博格已获得欧洲和美国市场潜在客户合作意向书,预计每年将购买超过 2GW电池和组件,表明欧美市场对于异质结产品已有较高接受度。

降本增效是行业发展核心,2020~2021年大尺寸组件实现快速切换,2021年之后提效将更多体现在电池环节,异质结电池路线技术是目前降本和提效路径最清晰的,看好异质结电池在2021~2022年加速渗透。